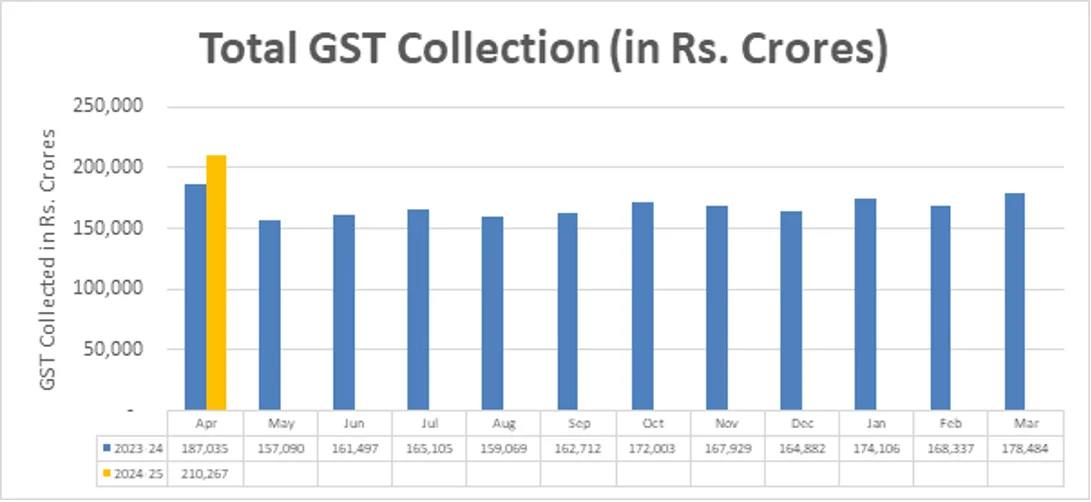

भारत सरकार ने अप्रैल 2024 में गुड्स एंड सर्विसेज टैक्स, यानी GST से रिकॉर्ड 2.10 लाख करोड़ रुपए जुटाए हैं। ये अब तक का किसी भी महीने में जुटाया गया सर्वाधिक GST कलेक्शन है। इससे पहले का हाईएस्ट कलेक्शन 1.87 लाख करोड़ रुपए था, जो अप्रैल 2023 में हुआ था।

वस्तु एवं सेवा कर (जीएसटी) –

वस्तु एवं सेवा कर (जीएसटी) घरेलू उपभोग के लिए बेची जाने वाली अधिकांश वस्तुओं और सेवाओं पर लगाया जाने वाला एक मूल्य वर्धित कर है। जीएसटी का भुगतान उपभोक्ताओं द्वारा किया जाता है, लेकिन इसे सामान और सेवाएं बेचने वाले व्यवसायों द्वारा सरकार को भेजा जाता है। वस्तु एवं सेवा कर (जीएसटी) भारत में 1 जुलाई 2017 से लागू किया गया था।

वस्तु एवं सेवा कर (जीएसटी) की मुख्य विशेषताएं:

- बहु-स्तरीय, व्यापक कर: जीएसटी भारत में वस्तुओं और सेवाओं पर लगाया जाने वाला एक बहु-स्तरीय, व्यापक कर है। यह केंद्र सरकार द्वारा वसूले जाने वाले करों (CGST) और राज्य सरकार द्वारा वसूले जाने वाले करों (SGST) को समाहित करता है।

- कर दरों में कमी: जीएसटी ने भारत में करों की दरों को कम करने में मदद की है। पहले, विभिन्न वस्तुओं और सेवाओं पर कई अलग-अलग कर लगाए जाते थे, जिससे कुल कर बोझ अधिक होता था। जीएसटी ने इन करों को चार कर स्लैब (5%, 12%, 18% और 28%) में समेकित किया है, जिससे कर अनुपालन सरल हो गया है और व्यवसायों के लिए लागत कम हो गई है।

- इनपुट टैक्स क्रेडिट (ITC): जीएसटी के तहत, व्यवसाय पहले से भुगतान किए गए कर (इनपुट टैक्स) का क्रेडिट प्राप्त कर सकते हैं। यह व्यवसायों को कर बोझ को कम करने और अपनी नकदी प्रवाह को बेहतर बनाने में मदद करता है।

- अंतरराज्यीय लेनदेन में सुगमता: जीएसटी ने अंतरराज्यीय लेनदेन पर कर लगाने की प्रणाली को सरल बनाया है। पहले, व्यवसायों को विभिन्न राज्यों में अलग-अलग कर कानूनों का पालन करना होता था। जीएसटी ने एक समान कर प्रणाली पेश की है, जिससे अंतरराज्यीय व्यापार करना आसान हो गया है।

- कर चोरी में कमी: जीएसटी ने कर चोरी को कम करने में मदद की है। जीएसटी ने एक व्यापक और डिजिटल कर प्रणाली पेश की है, जिससे कर अधिकारियों के लिए कर चोरी का पता लगाना और उस पर रोक लगाना आसान हो गया है।

- व्यापार करने में आसानी: जीएसटी ने भारत में व्यापार करने में आसानी को बढ़ावा दिया है। जीएसटी ने करों की दरों को कम किया है, कर अनुपालन को सरल बनाया है और अंतरराज्यीय व्यापार को आसान बनाया है। इससे भारत में निवेश और व्यापार को बढ़ावा मिला है।

- राजस्व में वृद्धि: जीएसटी ने भारत सरकार के लिए राजस्व में वृद्धि की है। जीएसटी ने कर आधार को व्यापक किया है और कर चोरी को कम किया है, जिससे सरकार को अधिक राजस्व प्राप्त हुआ है।

- डिजिटल कर प्रणाली: जीएसटी एक डिजिटल कर प्रणाली है। सभी कर दाताओं को जीएसटी पोर्टल पर पंजीकरण करना होता है और ऑनलाइन कर रिटर्न दाखिल करना होता है। इससे कर अनुपालन में सुधार हुआ है और कर अधिकारियों के लिए करदाताओं का डेटा प्रबंधित करना आसान हो गया है।

जीएसटी का विधायी आधार

- भारत में, जीएसटी विधेयक पहली बार 2014 में संविधान (122वां संशोधन) विधेयक के रूप में पेश किया गया था।

- इसे 2016 में मंजूरी मिल गई और राज्यसभा द्वारा इसे संविधान (101 वांसंशोधन) अधिनियम, 2016 के रूप में पुनः क्रमांकित किया गया। इसके प्रावधान:

- उत्पाद शुल्क, सेवा कर आदि को कवर करने के लिए केंद्रीय जीएसटी, वैट, विलासिता कर आदि को कवर करने के लिए राज्य जीएसटी।

- अंतर्राज्यीय व्यापार को कवर करने के लिए एकीकृत जीएसटी। आईजीएसटी स्वयं एक कर नहीं है बल्कि राज्य और संघ करों के बीच समन्वय स्थापित करने की एक प्रणाली है।

- अनुच्छेद 246A –राज्यों को वस्तुओं और सेवाओं पर कर लगाने की शक्ति है।

जीएसटी परिषद

- अनुच्छेद 279ए -जीएसटी के प्रशासन और संचालन के लिए राष्ट्रपति द्वारा जीएसटी परिषद का गठन किया जाएगा। इसके अध्यक्ष भारत के केंद्रीय वित्त मंत्री हैं और राज्य सरकारों द्वारा नामित मंत्री इसके सदस्य हैं।

- परिषद को इस तरह से तैयार किया गया है कि केंद्र के पास 1/3 मतदान शक्ति होगीऔर राज्यों के पास 2/3 मतदान शक्ति होगी ।

- निर्णय 3/4 बहुमत से लिये जातेहैं ।

जीएसटी के फायदे:

व्यवसायों के लिए:

- सरलीकृत कराधान प्रणाली: जीएसटी ने भारत में कराधान प्रणाली को सरल बना दिया है। पहले, कई अप्रत्यक्ष कर थे, जैसे कि वैट, सेवा कर, उत्पाद शुल्क, आदि। अब, इन सभी करों को जीएसटी के तहत एकीकृत कर दिया गया है। इससे व्यवसायों के लिए कर अनुपालन आसान हो गया है।

- इनपुट टैक्स क्रेडिट (आईटीसी): जीएसटी के तहत, व्यवसाय अपने द्वारा खरीदे गए सामान और सेवाओं पर भुगतान किए गए कर का क्रेडिट ले सकते हैं। इससे व्यवसायों की लागत कम हो जाती है और उनकी प्रतिस्पर्धात्मकता बढ़ जाती है।

- अंतरराज्यीय व्यापार में आसानी: जीएसटी ने अंतरराज्यीय व्यापार को आसान बना दिया है। पहले, राज्यों के बीच माल की आवाजाही पर कर लगाया जाता था, जिसे “केंद्रीय बिक्री कर” (सीएसटी) के रूप में जाना जाता था। जीएसटी के तहत, सीएसटी को हटा दिया गया है, जिससे अंतरराज्यीय व्यापार की लागत कम हो गई है।

- बढ़ी हुई पारदर्शिता: जीएसटी ने कर प्रणाली में अधिक पारदर्शिता लाई है। सभी लेनदेन ऑनलाइन दर्ज किए जाते हैं, जिससे कर चोरी करना मुश्किल हो जाता है।

उपभोक्ताओं के लिए:

- कम कीमतें: जीएसटी के कारण कुछ वस्तुओं और सेवाओं की कीमतें कम हो गई हैं। ऐसा इसलिए है क्योंकि जीएसटी की दरें पहले के करों की तुलना में कम हैं।

- समान कर दरें: जीएसटी ने पूरे देश में समान कर दरें लागू की हैं। इससे विभिन्न राज्यों में वस्तुओं और सेवाओं की कीमतों में अंतर कम हो गया है।

- उपभोक्ता संरक्षण: जीएसटी कानून में उपभोक्ता संरक्षण के प्रावधान भी शामिल हैं। इन प्रावधानों का उद्देश्य उपभोक्ताओं को दोषपूर्ण वस्तुओं और सेवाओं से बचाना है।

सरकार के लिए:

- बढ़ी हुई कर राजस्व: जीएसटी ने सरकार के लिए कर राजस्व में वृद्धि की है। ऐसा इसलिए है क्योंकि कर चोरी करना अब अधिक कठिन है।

- बेहतर शासन: जीएसटी ने कर प्रशासन में सुधार किया है। यह सरकार के लिए कर प्रणाली को अधिक कुशलतापूर्वक प्रबंधित करना आसान बनाता है।

- आर्थिक विकास को बढ़ावा: जीएसटी से भारत में आर्थिक विकास को बढ़ावा मिलने की उम्मीद है। ऐसा इसलिए है क्योंकि यह व्यापार करना आसान बनाता है और निवेश को बढ़ावा देता है।

राज्यों के लिए

- कर आधार का विस्तार:चूंकि राज्य विनिर्माण से लेकर खुदरा तक पूरी आपूर्ति श्रृंखला पर कर लगाने में सक्षम होंगे।

- अधिक किफायती सशक्तिकरण:कर सेवाओं की शक्ति, जो अब तक केवल केंद्र सरकार के पास थी, राजस्व को बढ़ावा देगी और राज्यों को अर्थव्यवस्था के सबसे तेजी से बढ़ते क्षेत्र तक पहुंच प्रदान करेगी।

- निवेश बढ़ाना:गंतव्य आधारित उपभोग कर होने के कारण जीएसटी उपभोक्ता राज्यों के पक्ष में होगा। देश में समग्र निवेश माहौल में सुधार होगा जिससे स्वाभाविक रूप से राज्यों में विकास को लाभ होगा।

- अनुपालन बढ़ाएँ:मोटे तौर पर एक समान एसजीएसटी और आईजीएसटी दरें पड़ोसी राज्यों के बीच और अंतर-राज्य बिक्री के बीच दर मध्यस्थता को समाप्त करके चोरी के लिए प्रोत्साहन को कम कर देंगी।

जीएसटी के तहत छूट

- आयातित वस्तुओं पर आईजीएसटी की वसूली के साथ अभी भी सीमा शुल्क वसूला जाएगा।

- पेट्रोलियम और तंबाकू उत्पादों को फिलहाल छूट दी गई है।

- शराब पर उत्पाद शुल्क, स्टांप शुल्क और बिजली करों में भी छूट दी गई है।

जीएसटी की चुनौतियाँ

- एससीजीटी और सीजीएसटी इनपुट क्रेडिट का परस्पर उपयोग नहीं किया जा सकता है।

- विनिर्माण राज्यों को बड़े पैमाने पर राजस्व का नुकसान होता है।

- कई करों से अब एकत्रित राजस्व की भरपाई के लिए कर की उच्च दर यानी उच्च राजस्व तटस्थ दर।

- राज्यों की वित्तीय स्वायत्तता में कमी।

- जीएसटी के तहत एकाधिक पंजीकरण की आवश्यकता पर बैंकों और बीमा कंपनियों ने चिंता जताई है।

- अतिरिक्त उपकर का उद्ग्रहण.

- राज्य कर अधिकारियों की क्षमता, जो अब तक सेवाओं पर नहीं बल्कि वस्तुओं पर कर लगाने के लिए उपयोग की जाती है, सेवाओं से निपटने के लिए एक अज्ञात मात्रा है।

- जीएसटी की सफलता राजनीतिक सहमति, प्रौद्योगिकी और कर अधिकारियों की नई आवश्यकताओं को अपनाने की क्षमता पर निर्भर करती है।

अप्रैल 2024 में सकल वस्तु एवं सेवा कर (जीएसटी) संग्रह 2.10 लाख करोड़ रुपये के रिकॉर्ड उच्च स्तर पर पहुंच गया। यह वर्ष-दर-वर्ष के आधार पर 12.4 प्रतिशत की उल्लेखनीय वृद्धि को दर्शाता है, जो घरेलू लेन-देन (13.4 प्रतिशत की वृद्धि) और आयात (8.3 प्रतिशत की वृद्धि) में मजबूत वृद्धि से संभव हुआ है। रिफंड के बाद, अप्रैल 2024 के लिए शुद्ध जीएसटी राजस्व 1.92 लाख करोड़ रुपये है, जो पिछले वर्ष की इसी अवधि की तुलना में 15.5 प्रतिशत की शानदार वृद्धि को दर्शाता है।

सभी घटकों में सकारात्मक प्रदर्शन:

अप्रैल 2024 के संग्रह का विवरण:

- केंद्रीय वस्तु एवं सेवा कर (सीजीएसटी): 43,846 करोड़ रुपये;

- राज्य वस्तु एवं सेवा कर (एसजीएसटी): 53,538 करोड़ रुपये;

- एकीकृत वस्तु एवं सेवा कर (आईजीएसटी): 99,623 करोड़ रुपये, जिसमें आयातित वस्तुओं पर एकत्र 37,826 करोड़ रुपये भी शामिल है;

- उपकरः 13,260 करोड़ रुपये, जिसमें आयातित वस्तुओं पर एकत्र किए गए 1,008 करोड़ शामिल हैं।

अंतर-सरकारी निपटानः अप्रैल, 2024 में केंद्र सरकार ने संग्रहित आईजीएसटी से सीजीएसटी को 50,307 करोड़ रुपये और एसजीएसटी को 41,600 करोड़ रुपये का निपटान किया। इसका मतलब है कि नियमित निपटान के बाद अप्रैल, 2024 में सीजीएसटी के लिए 94,153 करोड़ रुपये और एसजीएसटी के लिए 95,138 करोड़ रुपये का कुल राजस्व प्राप्त होगा।

तालिका 1: अप्रैल, 2024 के दौरान जीएसटी राजस्व में राज्यवार वृद्धि[1]

राज्य/केंद्र शासित प्रदेश | अप्रैल-23 | अप्रैल-24 | वृद्धि (%) |

जम्मू और कश्मीर | 803 | 789 | -2% |

हिमाचल प्रदेश | 957 | 1,015 | 6% |

पंजाब | 2,316 | 2,796 | 21% |

चंडीगढ़ | 255 | 313 | 23% |

उत्तराखंड | 2,148 | 2,239 | 4% |

हरियाणा | 10,035 | 12,168 | 21% |

दिल्ली | 6,320 | 7,772 | 23% |

राजस्थान | 4,785 | 5,558 | 16% |

उत्तर प्रदेश | 10,320 | 12,290 | 19% |

बिहार | 1,625 | 1,992 | 23% |

सिक्किम | 426 | 403 | -5% |

अरुणाचल प्रदेश | 238 | 200 | -16% |

नगालैंड | 88 | 86 | -3% |

मणिपुर | 91 | 104 | 15% |

मिजोरम | 71 | 108 | 52% |

त्रिपुरा | 133 | 161 | 20% |

मेघालय | 239 | 234 | -2% |

असम | 1,513 | 1,895 | 25% |

पश्चिम बंगाल | 6,447 | 7,293 | 13% |

झारखंड | 3,701 | 3,829 | 3% |

ओडिशा | 5,036 | 5,902 | 17% |

छत्तीसगढ़ | 3,508 | 4,001 | 14% |

मध्य प्रदेश | 4,267 | 4,728 | 11% |

गुजरात | 11,721 | 13,301 | 13% |

दादरा और नगर हवेली एवं दमन और दीव | 399 | 447 | 12% |

महाराष्ट्र | 33,196 | 37,671 | 13% |

कर्नाटक | 14,593 | 15,978 | 9% |

गोवा | 620 | 765 | 23% |

लक्षद्वीप | 3 | 1 | -57% |

केरल | 3,010 | 3,272 | 9% |

तमिलनाडु | 11,559 | 12,210 | 6% |

पुडुचेरी | 218 | 247 | 13% |

अंडमान और निकोबार द्वीप समूह | 92 | 65 | -30% |

तेलंगाना | 5,622 | 6,236 | 11% |

आंध्र प्रदेश | 4,329 | 4,850 | 12% |

लद्दाख | 68 | 70 | 3% |

अन्य क्षेत्र | 220 | 225 | 2% |

केन्द्रीय क्षेत्राधिकार | 187 | 221 | 18% |

कुल योग | 1,51,162 | 1,71,433 | 13% |

तालिका-2: आईजीएसटी का एसजीएसटी और एसजीएसटी हिस्सा राज्यों/केंद्र शासित प्रदेशों को दिया गया अप्रैल (करोड़ रुपये में)

| निपटान-पूर्व एसजीएसटी | निपटान-पश्चात एसजीएसटी[2] | ||||

राज्य/केंद्र शासित प्रदेश | अप्रैल-23 | अप्रैल -24 | वृद्धि | अप्रैल -23 | अप्रैल -24 | वृद्धि |

जम्मू और कश्मीर | 394 | 362 | -8% | 918 | 953 | 4% |

हिमाचल प्रदेश | 301 | 303 | 1% | 622 | 666 | 7% |

पंजाब | 860 | 999 | 16% | 2,090 | 2,216 | 6% |

चंडीगढ़ | 63 | 75 | 20% | 214 | 227 | 6% |

उत्तराखंड | 554 | 636 | 15% | 856 | 917 | 7% |

हरियाणा | 1,871 | 2,172 | 16% | 3,442 | 3,865 | 12% |

दिल्ली | 1,638 | 2,027 | 24% | 3,313 | 4,093 | 24% |

राजस्थान | 1,741 | 1,889 | 9% | 3,896 | 3,967 | 2% |

उत्तर प्रदेश | 3,476 | 4,121 | 19% | 7,616 | 8,494 | 12% |

बिहार | 796 | 951 | 19% | 2,345 | 2,688 | 15% |

सिक्किम | 110 | 69 | -37% | 170 | 149 | -12% |

अरुणाचल प्रदेश | 122 | 101 | -17% | 252 | 234 | -7% |

नगालैंड | 36 | 41 | 14% | 107 | 111 | 4% |

मणिपुर | 50 | 53 | 6% | 164 | 133 | -19% |

मिजोरम | 41 | 59 | 46% | 108 | 132 | 22% |

त्रिपुरा | 70 | 80 | 14% | 164 | 198 | 21% |

मेघालय | 69 | 76 | 9% | 162 | 190 | 17% |

असम | 608 | 735 | 21% | 1,421 | 1,570 | 10% |

पश्चिम बंगाल | 2,416 | 2,640 | 9% | 3,987 | 4,434 | 11% |

झारखंड | 952 | 934 | -2% | 1,202 | 1,386 | 15% |

ओडिशा | 1,660 | 2,082 | 25% | 2,359 | 2,996 | 27% |

छत्तीसगढ़ | 880 | 929 | 6% | 1,372 | 1,491 | 9% |

मध्य प्रदेश | 1,287 | 1,520 | 18% | 2,865 | 3,713 | 30% |

गुजरात | 4,065 | 4,538 | 12% | 6,499 | 7,077 | 9% |

दादरा और नगर हवेली एवं दमन और दीव | 62 | 75 | 22% | 122 | 102 | -16% |

महाराष्ट्र | 10,392 | 11,729 | 13% | 15,298 | 16,959 | 11% |

कर्नाटक | 4,298 | 4,715 | 10% | 7,391 | 8,077 | 9% |

गोवा | 237 | 283 | 19% | 401 | 445 | 11% |

लक्षद्वीप | 1 | 0 | -79% | 18 | 5 | -73% |

केरल | 1,366 | 1,456 | 7% | 2,986 | 3,050 | 2% |

तमिलनाडु | 3,682 | 4,066 | 10% | 5,878 | 6,660 | 13% |

पुडुचेरी | 42 | 54 | 28% | 108 | 129 | 19% |

अंडमान और निकोबार द्वीप समूह | 46 | 32 | -32% | 78 | 88 | 13% |

तेलंगाना | 1,823 | 2,063 | 13% | 3,714 | 4,036 | 9% |

आंध्र प्रदेश | 1,348 | 1,621 | 20% | 3,093 | 3,552 | 15% |

लद्दाख | 34 | 36 | 7% | 55 | 61 | 12% |

अन्य क्षेत्र | 22 | 16 | -26% | 86 | 77 | -10% |

कुल योग | 47,412 | 53,538 | 13% | 85,371 | 95,138 | 11% |

[2] निपटान के बाद का जीएसटी राज्यों/केंद्र शासित प्रदेशों के जीएसटी राजस्व और आईजीएसटी के एसजीएसटी हिस्से का संचयी हिस्सा है जो राज्यों/केंद्र शासित प्रदेशों को दिया जाता है